FAQ

Allgemeine Fragen zu Zertifikaten

Der Basiswert (auch „Underlying“ genannt, ist jene Bezugsgröße, welche für die Wertentwicklung des Zertifikats maßgeblich ist. Grundsätzlich können alle liquiden und an einem regulierten Markt (= Börse) gehandelten Werte auch als Basiswerte von Zertifikaten dienen – dazu zählen insbesondere Aktien sowie Future-Kontrakte auf Rohstoffe, Indizes und Währungen.

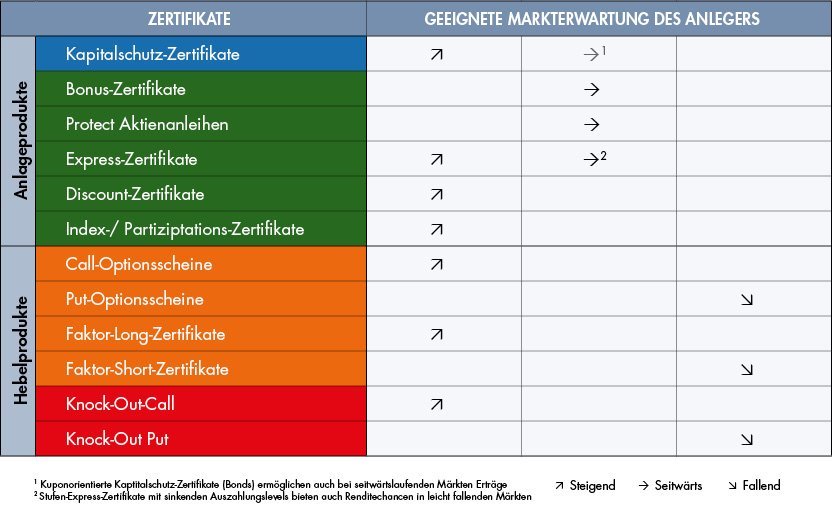

Grundsätzlich gibt es für jede Marktlage das passende Zertifikat. Zur besseren Übersicht ordnet die nachfolgende Tabelle jeder Zertifikate-Kategorie die geeignete Markterwartung des Anlegers zu:

Nein, ein wesentlicher Vorteil von Zertifikaten besteht darin, dass Investitionen ab EUR 1.000 (oft sogar ab einem noch geringeren Geldbetrag) möglich sind. Somit können auch in kleinen Depots unterschiedliche Zertifikate gehalten werden („Diversifizierung“). Durch die Handelbarkeit an zahlreichen Börsen sowie einer umfangreichen Produktdokumentation ist ein Höchstmaß an Transparenz gewährleistet.

Es existiert für Anleger jeder Risikoneigung – von sicherheitsorientiert bis spekulativ – das ihrer Markterwartung entsprechende Produkt. Konservative Kunden werden tendenziell eher Anlageprodukte mit einem defensiven Chance/Risiko-Verhältnis (z.B. Kapitalschutz-Zertifikate) bevorzugen, wohingegen Kunden, welche eine sehr offensive Anlagestrategie verfolgen, oft zu Hebelprodukten greifen, um von einer erwarteten Kursentwicklung maximal zu profitieren.

Um Zertifikate kaufen zu können benötigen Sie ein Depot bei Ihrer Bank. Über die 12-stellige internationale Kennnummer des Zertifikates, die ISIN, können Sie unsere Produkte in der Wertpapiersuche Ihrer Depotbank eindeutig finden und handeln. Als Emittent ist Raiffeisen „Market Maker“ in allen begebenen Produkten und stellt als solcher fortlaufend An- & Verkaufspreise. Dadurch können unsere Zertifikate ganz einfach über die Börse gehandelt werden. Ein Großteil der Produkte notiert an den Börsenplätzen Wien, Frankfurt und Stuttgart (US-Dollar Zertifikate jedoch nur an der Börse Frankfurt).

Bei den Raiffeisen Zertifikaten fällt i.d.R. keine Management- oder Verwaltungsgebühr an. Informationen über mögliche, mit dem Handel von Zertifikaten verbundene Spesen und Gebühren erhalten Sie beim Berater Ihrer depotführenden Bank, da diese variieren können.

Nein, alle erwarteten Dividendenausschüttungen sind in den Produktparametern bereits berücksichtigt und werden dem Anleger somit indirekt durch die Ertragskomponente des Zertifikats abgegolten.

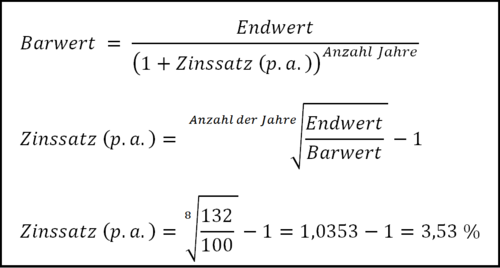

Bei der annualisierten Verzinsung muss der Zinseszinseffekt berücksichtigt werden. Um für dieses Beispiel den jährlichen (= p.a.) Zinssatz zu berechnen, muss daher die 8. Wurzel (entsprechend der Laufzeit des Zertifikats – in diesem Fall 8 Jahre) von 132 % gezogen werden. Daraus ergibt sich ein p.a. Zinssatz von 3,53 %. In der nachfolgenden Tabelle wird ein jährlicher Zinssatz von 3,53 % einem Zinssatz von 4 % über eine Laufzeit von 8 Jahren gegenübergestellt. Dabei ist zu erkennen, dass ein Zinssatz von 4 % p.a. nach 8 Jahren aufgrund des Zinseszinseffekts nicht einer Gesamtrendite von 32 % sondern von 36,9 % entspricht.

| jährliche Verzinsung | Startwert | Jahr 1 | Jahr 2 | Jahr 3 | Jahr 4 | Jahr 5 | Jahr 6 | Jahr 7 | Jahr 8 |

|---|---|---|---|---|---|---|---|---|---|

| 3,531 % | 100,0 | 103,5 | 107,2 | 111,0 | 114,9 | 118,9 | 123,1 | 127,5 | 132,0 |

| 4,000 % | 100,0 | 104,0 | 108,2 | 112,5 | 117,0 | 121,7 | 126,5 | 131,6 | 136,9 |

(Ergebnisse in % und auf eine Dezimalstelle gerundet)

Der EURO STOXX 50® ist ein branchenübergreifender Aktienindex, der die 50 nach Marktkapitalisierung größten Unternehmen der Eurozone beinhaltet und deren Kursentwicklung laufend abbildet. Er gilt als eines der führenden Börsenbarometer Europas.

Da ein Index viele Aktien enthält (der EURO STOXX 50® z.B. enthält 50 verschiedene Aktien) weisen Indizes im Vergleich zu Einzelaktien eine niedrigere Schwankungsfreudigkeit (Volatilität) in ihrer Kursentwicklung auf. Größere Kursausschläge einer einzelnen Aktie können durch andere im Index enthaltene Titel kompensiert werden („Diversifizierung“) und fließen daher nur zu einem gewissen Teil (entsprechend der Gewichtung der Aktie im Index) in den Indexkurs ein. Aktienindizes werden durch einen Indexsponsor berechnet – im Falle des EURO STOXX 50® von STOXX Ltd – bzw. im Falle des DAX® von der Deutschen Börse. Die Zusammensetzung und Gewichtung der Einzeltitel ist regelbasiert (kein aktives Management – keine Managementgebühren) und wird vom Indexsponsor in regelmäßigen Abständen einer Überprüfung unterzogen. Weitere Informationen erhalten Sie auf der Webseite von STOXX Ltd.

Zertifikate ermöglichen es, das mit einem Direktinvestment verbundene Marktrisiko auszuschließen (Kapitalschutz-Zertifikate), zu reduzieren (Anlagezertifikate ohne Kapitalschutz) oder zu hebeln (Hebelzertifikate).

- Kapitalschutz-Zertifikate:

Bei einem Investment in ein Kapitalschutz-Zertifikat erhält der Anleger am Laufzeitende sein eingesetztes Kapital zurück, zusätzlich besteht eine Renditemöglichkeit, wenn der Basiswert sich in eine bestimmte Richtung (i.d.R. steigend) entwickelt.

- Anlagezertifikate ohne Kapitalschutz:

Bonus-Zertifikate, Protect Aktienanleihen und Stufen-Express-Zertifikate ermöglichen auch Renditen in seitwärtslaufenden oder bedingt fallenden Märkten. Dafür verzichtet der Anleger auf Kursgewinne über ein gewisses Level hinaus.

- Hebelzertifikate:

Turbo- oder Faktor-Zertifikate ermöglichen eine überproportionale Partizipation am Basiswert. Dafür muss bei seitwärtslaufenden oder entgegen der Markterwartung laufenden Kursen mit Verlusten gerechnet werden.

Ein allgemeiner Vorteil von Zertifikaten ist ihre Handelbarkeit, welche vom Emittenten gewährleistet wird. Dadurch wird sichergestellt, dass der Anleger jederzeit zu einem marktgerechten Preis seine Position wieder glattstellen und sein Zertifikat verkaufen kann.

Außerdem erlauben einige Zertifikate die einfache und effiziente Investition in sonst schwierig oder nur mit zusätzlichem Aufwand zugängliche Anlageklassen. Dadurch ermöglichen Zertifikate einen einfachen Marktzugang. Dies gilt beispielsweise für Rohstoffe, Aktienkörbe oder exotische Einzelwerte.

Zu den Nachteilen von Zertifikaten zählt der Verzicht auf Dividendenzahlungen oder etwaige andere Zinserträge aus den Basiswerten im Gegenzug für eine bestimmte Ertragschance. Ebenso muss auf das Emittentenrisiko hingewiesen werden, da Zertifikate aus rechtlicher Sicht von Banken begebene Schuldverschreibungen darstellen. Das heißt, dass es bei Zahlungsunfähigkeit des Emittenten bzw. einer behördlichen Anordnung („Bail-in“) zum Totalverlust der Forderungen des Anlegers kommen kann.

Details zu den Chancen und Risiken der unterschiedlichen Zertifikatetypen finden Sie in unserer Broschüre Zertifikate-Wissen Kompakt.

Ja, Kursgewinne sowie sämtliche Zahlungsströme, die Anlegern in Österreich aus dem Zertifikat erwachsen (z.B. jährliche Fixzinssätze), unterliegen der KESt. Für Investoren in anderen Ländern gilt die jeweils nationale Rechtsordnung.

Zahlreiche Unternehmen führen ein sogenanntes „Cross-Listing“ durch, d.h. ihre Aktien notieren an mehreren Börsen. Grundsätzlich ist für Zertifikate der RCB jener Börsenplatz relevant, welcher den höchsten Handelsumsatz (= Liquidität) im Basiswert bietet. Der Kurs welcher Börse konkret für die Beobachtung des Basiswerts und somit für die Preisbildung/Tilgung des Zertifikats herangezogen wird, können Sie auch in den „Endgültigen Bedingungen“ des jeweiligen Zertifikats nachlesen.

Gläubigerbeteiligung (englisch: „Bail-in“) bezeichnet die Beteiligung von Gläubigern eines Kreditinstituts (also den Anlegern in deren Schuldtiteln) an dessen Verlusten bei der Sanierung oder Abwicklung im Falle drohender Zahlungsunfähigkeit. Das Bundesgesetz über die Sanierung und Abwicklung von Banken („BASAG“) regelt unter anderem die Beteiligung von Gläubigern einer Bank falls diese in Schieflage gerät und aufsichtsrechtlich abgewickelt wird. Inhaber von Zertifikaten können im Falle einer behördlich verordneten Abwicklung von einer solchen aufsichtsrechtlichen Maßnahme betroffen sein, d.h. ihre Ansprüche als Inhaber von Zertifikaten gegenüber der Bank können ganz oder teilweise herabgeschrieben werden oder Zertifikate in Eigenkapital der Bank umgewandelt werden. Informationen finden Sie unter www.raiffeisenzertifikate.at/basag

Nein. Zertifikate stellen kein Sondervermögen dar. Von RBI (Raiffeisen Bank International) begebene Zertifikate sind Wertpapiere in Form einer Inhaberschuldverschreibung (Senior Anleihe) der Raiffeisen Bank International.

Raiffeisen Zertifikate / Raiffeisen Bank International AG stellt für alle von ihr begebenen Zertifikate laufendAn- & Verkaufskurse (i.d.R. an den Börsen Wien, Frankfurt und Stuttgart), somit können Zertifikate zu den Handelszeiten einfach am Sekundärmarkt zum Briefkurs (Ask) gekauft und zum Geldkurs (Bid) verkauft werden.

Hier muss zwischen Stück- und Prozentnotizen (auch Nominalnotizen genannt) unterschieden werden. Zertifikate, die in Stück notieren, wie beispielsweise Bonus-Zertifikate auf Einzeltitel, Index-/ Partizipations-Zertifikate oder Discount-Zertifikate können oft schon ab wenigen Euro erworben werden. Bei Prozentnotizen, wie z.B. Kapitalschutz-Zertifikaten und Aktienanleihen, beträgt der Nominalbetrag in den meisten Fällen EUR 1.000, was damit auch den Mindestanlagebetrag darstellt. Informationen über die handelbare Einheit für Ihr Zertifikat finden Sie in den Eckdaten auf der jeweiligen Produkt-Detailseite des Zertifikats, aufrufbar unter www.raiffeisenzertifikate.at. Geben Sie dazu die ISIN Ihres Zertifikats im Suchfeld oben rechts auf der Website ein.

Kapitalschutz-Zertifikate

Der Begriff Kapitalschutz-Zertifikat umfasst alle Zertifikate, bei welchen das eingesetzte Kapital zu einem bestimmten Prozentsatz geschützt ist (die gängigsten Kapitalschutzlevels liegen bei 90 %, 95 % und 100 %). Als 100 % Kapitalschutz-Zertifikate bezeichnen wir nur Kapitalschutz-Zertifikate, die mit mindestens 100 % Kapitalschutz ausgestattet sind. Das heißt die Rückzahlung am Laufzeitende erfolgt zumindest zu 100 % des Nominalbetrags.

Ja, der Kurs eines 100 % Kapitalschutz-Zertifikats kann am Sekundärmarkt auch unter die Höhe des Kapitalschutzlevels fallen. Der Kapitalschutz durch die Raiffeisen Bank International AG gilt ausschließlich zum Laufzeitende, d.h. Inhaber eines 100 % Kapitalschutz-Zertifikats erhalten am Ende der Laufzeit zumindest 100 % des Nominalbetrags zurück.

Viele Anleger zeigen grundsätzliches Interesse am Aktienmarkt, haben aber nicht die entsprechende Risikotoleranz, um Unternehmensbeteiligungen auch tatsächlich in ihrem Wertpapierdepot zu halten. Kapitalschutz-Zertifikate können hier Abhilfe schaffen: sie erlauben die Partizipation an steigenden Aktienmärkten, bei gleichzeitiger Absicherung des investierten Kapitals. Sie eignen sich daher besonders für sicherheitsorientierte Anleger und stellen ein mögliches Einstiegsprodukt in die Zertifikatewelt dar.

Einfach ausgedrückt ist ein Zertifikat mit Kapitalschutz im Falle eines negativen Marktszenarios wie eine Vollkasko-Versicherung ohne (100 % Kapitalschutz) bzw. mit Selbstbehalt (90 % Kapitalschutz) zu verstehen: Sollten sich die Kurse entgegen der Marktmeinung des Anlegers entwickelt, so erfolgt die Rückzahlung am Laufzeitende jedenfalls analog der Höhe des Kapitalschutzes. Das Emittentenrisiko besteht jedoch trotzdem.

Bei Raiffeisen Zertifikaten wird bei Kapitalschutz-Zertifikaten zwischen sogenannten „Winnern“ (Markterwartung: steigend) und „Bonds“ (Markterwartung: leicht steigend) unterschieden. Winner-Zertifikate ermöglichen es dem Anleger, zum Laufzeitende an der Wertentwicklung eines zugrundeliegenden Basiswerts (Aktienindex, Rohstoff, etc.) gemäß dem Partizipationsfaktor bis zu einem etwaigen Höchstbetrag (Cap) teilzuhaben, wohingegen Bond-Zertifikate ihre Stärken vor allem in seitwärts laufenden bzw. leicht steigenden Märkten ausspielen: Sollte der zugrundeliegende Basiswert am Ende der Laufzeit auf oder über dem Startwert notieren, reicht das – je nach Ausgestaltung des Bond-Zertifikats – bereits aus, um einen vordefinierten Ertrag zu erzielen.

Gerade die Bereitschaft des Anlegers, sein Kapital mit einem mittel- bis langfristigen Anlagehorizont (z.B. 5 bis 8 Jahre) zu veranlagen, ermöglicht es Zertifikate-Emittenten zusätzlich zum Kapitalschutz eine attraktive Performancekomponente in das Auszahlungsprofil einzubauen.

Sollte der Anleger jedoch während der Laufzeit verkaufen, ist es möglich, dass der Kurs des Zertifikates unter 100 % notiert und somit Verluste realisiert werden.

Der Kapitalschutz wird vom Emittenten mit einer der Laufzeit des Zertifikates entsprechenden Anleihe (= Schuldverschreibung) dargestellt. Steigende Zinsen führen am Anleihenmarkt zu entsprechenden Kursrückgängen bei bereits ausgegebenen Schuldverschreibungen, da neu zu emittierende Anleihen mit einem höheren Nominalzins ausgestattet und somit attraktiver für den Anleger sind.

Da der Wert eines Kapitalschutz-Zertifikats maßgeblich von der Anleihenkomponente bestimmt wird, führt ein Anstieg der Zinsen – wenn alle anderen Marktparameter unverändert sind – zu einem Kursrückgang des Zertifikats. Der Kapitalschutz zum Laufzeitende bleibt dennoch weiterhin intakt.

Nein. Das Einziehen eines Caps begrenzt die maximale Ertragsmöglichkeit eines Zertifikates, ermöglicht aber im Gegenzug je nach Zertifikatetyp höhere Seitwärtsrenditen oder Sicherheitspuffer (bei Bonus- oder Express-Zertifikaten bzw. Protect Aktienanleihen) bzw. Partizipationsraten (bei Kapitalschutz-Zertifikaten).

Das Einziehen eines Caps stellt somit einen Tausch dar: Der Anleger verzichtet auf Ertragschancen ab einem bestimmten Level, erhält dafür aber in entsprechendem Ausmaß eine andere Ertragsmöglichkeit.

Neben dem Kapitalschutz am Laufzeitende sind Bond- bzw. kuponorientierte Kapitalschutz-Zertifikate mit einem im Vorhinein definierten Auszahlungslevel, einem Fixzinssatz oder einer jährlichen Zinschance ausgestattet. Entweder erfolgen während der Laufzeit fixe bzw. variable Zinszahlungen oder es kommt am Ende der Laufzeit zur Tilgung in der Höhe eines festgelegten Auszahlungslevels, sofern sich der Basiswert entsprechend entwickelt hat. In der Regel genügt schon ein unveränderter/leicht steigender Basiswert für die volle Ausschöpfung der Ertragschance.

Bei Winner- bzw. wachstumsorientierten Kapitalschutz-Zertifikaten sind Anleger zum Laufzeitende an der positiven Kursentwicklung des Basiswerts beteiligt. Somit eignen sich diese Zertifikate für Anleger mit einer positiven Markterwartung. Die Beteiligung – die sogenannte Partizipation – kann verschiedene Ausprägungsformen annehmen:

- Partizipationsfaktor: Der Partizipationsfaktor gibt an, in welchem Verhältnis

(z.B. 80 %, 120 %, etc.) Anleger an der positiven Wertentwicklung des Basiswerts zum Laufzeitende teilnehmen. Ein höherer Partizipationsfaktor resultiert in einem höheren Gewinnpotential.

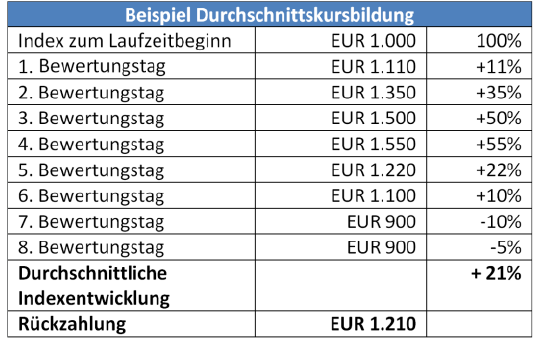

- Durchschnittsbildung: Dabei partizipieren Anleger – abhängig von der Höhe des Partizipationsfaktors – an der durchschnittlichen positiven Wertentwicklung des Basiswerts. Der Kurs des Basiswerts wird an den zu Laufzeitbeginn definierten Bewertungstagen festgehalten. Der daraus resultierende Durchschnittskurs wird am Laufzeitende mit dem Startwert verglichen und – im Falle einer positiven Wertentwicklung – entsprechend eines etwaigen Partizipationsfaktors ausgezahlt.

Bonus-Zertifikate

Das Auszahlungsprofil von Bonus-Zertifikaten ermöglicht Renditen auch in bedingt fallenden Märkten. Sofern der Basiswert während des Beobachtungszeitraums die zu Laufzeitbeginn definierte Barriere niemals berührt oder unterschreitet, kommt es am Ende der Laufzeit zur Auszahlung des Bonusbetrags (bei endfälligen Bonus-Zertifikaten) bzw. zur Rückzahlung des Nominalbetrags (bei Bonus-Zertifikaten mit Fixzinssatz). Ob der Basiswert am Laufzeitende unter, auf oder über dem Startwert notiert ist dabei unerheblich.

Im Gegenzug dafür verzichtet der Anleger auf etwaige Dividendenansprüche, und der maximale Ertrag ist durch den Bonusbetrag bzw. die Höhe der Kuponzahlungen begrenzt. Im Falle einer Barriereverletzung ist der Anleger wie bei einem Direktinvestment in den Basiswert ohne Schutzmechanismus dem Marktrisiko ausgesetzt.

Auch nach einer Barriereverletzung bleibt bei endfälligen Bonus-Zertifikaten der maximale Rückzahlungsbetrag auf die Höhe des Bonusbetrags (Cap) begrenzt – merke: „einmal Cap, immer Cap“. Bei Bonus-Zertifikaten mit Fixzinssatz erfolgt die Tilgung immer maximal zu 100 % des Nominalbetrags.

Aktienanleihen

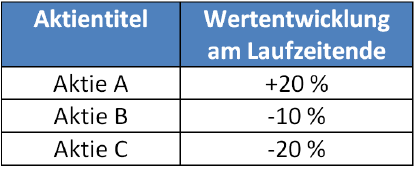

Nein. Im Falle einer Barriereverletzung erhält der Anleger nur jene Aktie mit der schlechtesten Wertentwicklung – prozentuale Entwicklung vom Startwert (Basispreis) zum Schlusskurs des Basiswerts am Letzten Bewertungstag – zu der am Beginn der Laufzeit definierten Aktienanzahl in sein Wertpapierdepot geliefert. Das heißt, dass es nicht zwingend zur Lieferung jener Aktie kommen muss, die auch das Barriereereignis verursacht hat.

Beispiel – physische Lieferung nach Barriereverletzung:

Die Aktie mit der schwächsten Wertentwicklung ist Aktie C. Daher bekommt der Anleger ausschließlich Aktien des Unternehmens C in sein Depot geliefert.

Nein, denn der bis zum Kauf/Erwerb der Aktienanleihe angelaufene Anteil am Fixzinssatz, die sogenannten Stückzinsen, sind im Kurs des Produkts bereits enthalten. Das heißt, der Anleger kauft um diese Stückzinsen „zu teuer“, erhält dafür aber am Tag der Kuponauszahlung den gesamten Fixzinssatz.

Bei Raiffeisen-Zertifikaten sind Stückzinsen bereits im Kurs enthalten und werden beim Verkauf zum Geldkurs daher automatisch realisiert.

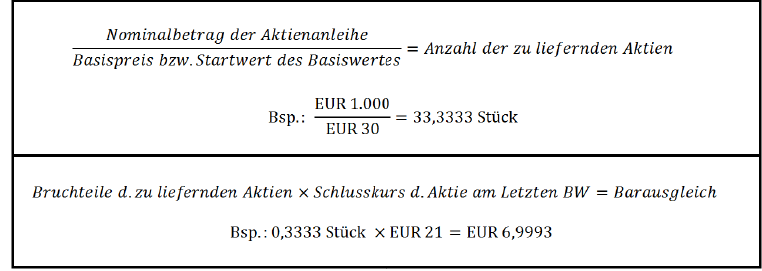

Die zu Beginn der Laufzeit definierte Aktienanzahl im Falle einer physischen Lieferung am Laufzeitende errechnet sich wie folgt:

Eckdaten:

- Nominale der Aktienanleihe: EUR 1.000

- Startwert des Basiswertes: EUR 30,00

- Schlusskurs des Basiswertes am letzten Bewertungstag: EUR 21,00

Der Basiswert notiert am Laufzeitende unter seinem Startwert, daher erfolgt die Tilgung der Aktienanleihe durch physische Lieferung mit der zu Laufzeitbeginn definierten Anzahl.

In diesem Beispiel würden dem Anleger somit bei einem Aktienkurs von EUR 21 die Anzahl von 33 Aktien in sein Wertpapierdepot geliefert werden. Die Differenz zur „ganzen Zahl“ (in diesem Fall rund EUR 7,00) wird ausbezahlt.

Nein. Sollte ein Basiswert während der Laufzeit die Barriere verletzen, entfällt der zusätzliche Schutzmechanismus und die Protect Aktienanleihe verhält sich analog zu einer klassischen Aktienanleihe ohne Barriere. Das heißt, notieren am Letzten Bewertungstag alle Basiswerte wieder auf oder über ihrem jeweiligen Basispreis, so kommt es zur Rückzahlung des vollen Nominalbetrags.

Diese Schlussfolgerung stimmt nicht. Zur Außerkraftsetzung des Schutzmechanismus einer Protect Aktienanleihe genügt es, wenn eine der im Aktienkorb enthaltenen Aktien die Barriere berührt oder unterschreitet. Bei einem Aktienkorb bestehend aus Unternehmen verschiedener Sektoren erhöht sich das Branchenrisiko und damit die Wahrscheinlichkeit, dass ein Barriereereignis eintritt. Weiters gilt bei Aktienanleihen das „Worst-of“-Prinzip: Im Falle einer physischen Lieferung würde der Anleger demnach nur jene Aktie, welche über die Laufzeit die schlechteste Wertentwicklung aufweist, in sein Depot geliefert bekommen.

Ein grundlegendes Prinzip am Kapitalmarkt lautet: je höher das Risiko, desto höher die mögliche Ertragschance. Diesem Grundsatz folgend erlaubt bei Aktienanleihen die Tilgung nach dem sogenannten „Worst-of“-Prinzip (Aktie mit der schlechtesten Wertentwicklung wird geliefert) die Ausgestaltung des Produkts mit attraktiveren Konditionen, das heißt mit höherem Fixzinssatz oder höherem Sicherheitspuffer.

Im Gegensatz zu einer herkömmlichen Anleihe ist der Inhaber einer Aktienanleihe neben dem Emittentenrisiko auch dem Aktienrisiko ausgesetzt. Während der Fixzinssatz – wie der Name schon sagt – in jedem Fall ausbezahlt wird, hängt die Höhe der Tilgung am Laufzeitende von der Wertentwicklung des Basiswerts ab. Gegebenenfalls werden dem Anleger Aktien ins Depot geliefert, deren Marktwert unter dem ursprünglich investierten Betrag liegt, wodurch ein Verlust entstehen kann. Um dem Anleger dieses zusätzliche Risiko abzugelten, liegt der Fixzinssatz deutlich über dem marktüblichen Zinsniveau am Anleihemarkt.

Die Fixzinszahlungen einer Aktienanleihe stellen Einkünfte aus Kapitalvermögen im Sinne der Kapitalertragsteuer (KESt) dar. Die KESt ist eine besondere Erhebungsform der Einkommensteuer und wird direkt von der Bank bzw. der auszahlenden Stelle einbehalten und an das Finanzamt abgeführt.

Im Falle einer Tilgung der Aktienanleihe in Form von physischer Lieferung ist der steuerliche Anschaffungspreis der gelieferten Aktien von Bedeutung:

- Sofern die Aktienanleihe innerhalb der Zeichnungsfrist (= Primärmarkt) erworben wurde, wird der Basispreis (Schlusskurs der zu liefernden Aktie am Ersten Bewertungstag) als Anschaffungspreis zugrunde gelegt. Somit ist die Wertaufholung in der Aktie bis zum Basispreis von der KESt befreit.

- Erfolgte der Kauf des Zertifikats am Sekundärmarkt, wird der Briefkurs zum Zeitpunkt des Kaufs für die Berechnung des steuerlichen Anschaffungspreises der Aktie zusätzlich herangezogen:

Die Wertaufholung in der Aktie bis zu dem so errechneten Kurs (Produkt aus Briefkurs und Basispreis) ist steuerfrei.

Express-Zertifikate

Nein. Wird ein Express-Zertifikat bereits nach dem ersten Laufzeitjahr vorzeitig getilgt, bekommt der Anleger automatisch den definierten Auszahlungspreis ausbezahlt. Für das Express-Zertifikat werden in weiterer Folge keine Geld- und Briefkurse mehr gestellt und es erfolgt ein „Delisting“ (dauerhafte Einstellung der Börsennotiz) des Produkts von den Börsen.

Durch eine Barrierebeobachtung ausschließlich am Laufzeitende wird das Risiko einer Verletzung der Barriere reduziert, da ein Barriereereignis nur am Letzten Bewertungstag auftreten kann. Daraus ergibt sich für den Anleger ein Vorteil.

Weitere Zertifikatetypen

Dieser Effekt lässt sich durch die sogenannte „Pfadabhängigkeit“ erklären. Die Wertentwicklung eines Faktor-Zertifikats ist an den Kursverlauf des zugrundeliegenden Basiswerts gekoppelt, wobei die Tagesperformance des Zertifikats der prozentuellen Wertänderung des Basiswerts multipliziert mit dem bei Emission festgesetzten Hebel-Faktor entspricht (ohne Berücksichtigung von Zinseffekten). Der Hebel-Faktor bleibt über die gesamte Laufzeit konstant.

Die Pfadabhängigkeit lässt sich an folgendem Beispiel mit einem exemplarischen Faktor-Zertifikat Long mit Faktor 3 auf Öl veranschaulichen: Zum besseren Verständnis wird angenommen, dass sowohl der Basiswert Öl als auch das Zertifikat am ersten Tag bei USD 100 stehen. Sinkt nun der Basiswert an einem Tag um beispielsweise zwei Prozent (von USD 100 auf USD 98) und holt dann am nächsten Tag die entsprechenden USD 2 (entspricht 2,04 %) wieder auf, erreicht der Ölpreis sein Ausgangsniveau von USD 100.

Beim Faktor-Zertifikat entsteht jedoch ein Verlust: Am ersten Tag gibt das Papier mit Faktor 3 um 6 % (ohne Berücksichtigung von Währungseffekten) von USD 100 auf USD 94 nach. Am nächsten Tag gewinnt es genau drei mal 2,04 % (= 6,12 %) und steigt somit auf USD 99,75. Somit erleidet der Anleger einen Verlust von rund 0,25 % obwohl der Basiswert/Ölpreis unverändert notiert.

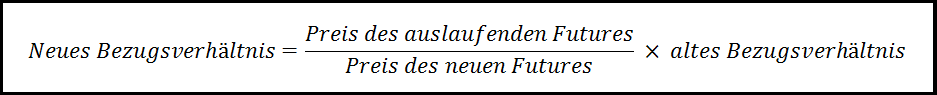

Das Bezugsverhältnis gibt an, auf wie viele Einheiten des Basiswerts sich ein Zertifikat bezieht. Ein Bezugsverhältnis von 0,01 bzw. 1:100 sagt also aus, dass man 100 Zertifikate benötigt, um eine Einheit des Basiswerts abzubilden.

Allen Veranlagungsmöglichkeiten für den Rohstoff Öl (z.B. Zertifikaten, Fonds, ETCs) liegt immer der am Terminmarkt gehandelte Ölpreis („Future-Kontrakt“) zugrunde. Der Grund hierfür liegt auf der Hand: Um Produkte auf Öl anbieten zu können muss der Emittent als Absicherungsgeschäft den Basiswert handeln können. Da Finanzinstitute aber nicht über die entsprechenden Lagerkapazitäten für Rohöl verfügen, können keine Produkte auf physisches Öl angeboten werden. Die Lösung ist der Umweg über den Terminmarkt, an dem Öl mit verschiedenen Lieferterminen als Finanzinstrument gehandelt werden kann.

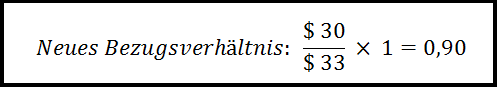

„Open-end“ Partizipations-Zertifikaten der RCB liegt als Basiswert der jeweilige Future-Kontrakt mit der kürzesten Restlaufzeit zugrunde. Vor Verfall des Futures muss immer in den nächstfälligen „gerollt“ werden, um die physische Lieferung des Basiswerts zu vermeiden. Das heißt, der auslaufende Future-Kontrakt wird ver- und der nächstfällige gekauft. Damit es im Zuge des Rollvorgangs nicht zu einem Kurssprung im Zertifikat kommt, erfolgt eine Anpassung des Bezugsverhältnisses. Ist der nächstfällige Future-Kontrakt teurer als der auslaufende, so bekommt man „weniger“ von diesem Kontrakt – das Bezugsverhältnis reduziert sich.

Beispiel:

Angenommen, das Bezugsverhältnis ist aktuell 1:1, d.h. das Zertifikat bezieht sich genau auf eine Einheit des Basiswerts, wobei der nächstfällige Future-Kontrakt USD 33 kostet und der auslaufende Kontrakt USD 30 kostet:

Das Bezugsverhältnis würde sich in diesem Beispiel also von 1 auf 0,90 reduzieren.

Zwischen den einzelnen Rollungen partizipieren Anleger 1:1 am Future mit der kürzesten Restlaufzeit. Bewegt sich der Future zwischen den Rollen, kommt es zu keiner Kursveränderung des Zertifikats, da die Veränderung durch eine Anpassung im Bezugsverhältnis neutralisiert wird. Durch den Rollvorgang entsteht dem Anleger somit weder ein Gewinn noch ein Verlust.

Weitere Informationen zur Rollthematik finden Sie hier.

Sie haben andere Fragen zu Zertifikaten?

Gerne nehmen wir weitere Fragen in unsere FAQ-Sektion auf und beantworten Sie ausführlich. Schicken Sie Ihre Frage bitte an info(at)raiffeisenzertifkate.at

Ihr Team Raiffeisen Zertifikate